Mit der Basis-Finanzanalyse nach DIN 77230 als Zeugen Ihren Kunden überzeugen.

1. Aufbau der Bedarfsanalyse

Die Beratung gliedert sich in verschiedene Teilschritte auf. Einer von diesen Teilschritten ist die Bedarfsanalyse. Durch geschickte Fragen, dem Einsatz von guten Visualisierungen und dem redlichen Interesse an seinem Gegenüber, geht es darum, die Ziele und Vorhaben seines Kunden zu erfahren. Gerne auch die Werte des Menschen und für was er alles steht, stehen möchte oder was er in seinem Leben erreichen möchte – bis hin zu Wünschen und Träumen. Dies bildet das Fundament einer jeden guten bedarfsorientieren Beratung. Denn auf dieses Fundament wird dann der Finanzplan aufgebaut, mit welchem Ihr Kunde seine persönlichen Zielsetzungen und Meilensteine auch erreichen kann.

Dabei gliedert sich die Bedarfsanalyse in zwei Bereiche.

Die Bedürfnisse, welche Ihr Kunde im Kopf hat, dies sind meistens

immaterielle Werte wie:

- Persönliche Weiterentwicklung

- Familie

- Gesundheit

- Etwas weitergeben an die Kinder

- …

Materielle Werte

- Eigene Immobilie

- Neues Auto

- Fortbildungen

- Ausbildung der Kinder

- Vermögen verschenken und spenden

- Urlaub und Reisen

- …

Eine komplette Liste, sowie die passenden Fragetechniken dieser Bedürfnisse finden Sie in unserer Akademie. Es handelt sich hierbei meist um die „schönen Dinge“ des Lebens.

Wenn Sie sich in der Beratung nur auf die Ziele und Wünsche Ihres Kunden fixieren und alles daran setzen, dass Sie aufzeigen, wie diese erreicht werden, dann ist das nur der halbe Weg.

Die zweite Hälfte besteht darin, dass Sie in der Bedarfsanalyse den Bedarf an manchen Lösungen erst aufzeigen und das Bedürfnis danach in Ihrem Kunden wecken. Auf der zweiten Weghälfte siedeln sich in der Regel die Themen der Absicherung und der Vorsorge an.

Eine Kombination aus den bereits vorhandenen Wünschen und den durch Sie geweckten Bedürfnissen bildet dann die Basis für Ihre Planung und Empfehlungen.

Gerade die Absicherung und die Vorsorge bedeuten in der Regel einen Konsumverzicht, da Geld in Versicherungen investiert oder für den Ruhestand auf die Seite gelegt werden muss. Wir Finanzberater brauchen erfahrungsgemäß für diese Bereiche bessere Argumente und mehr Überzeugungskraft gegenüber dem Verkauf von spaßbringenden oder freudebereitenden Artikeln.

Eine gute Argumentation beinhaltet immer einen Zeugen, also jemanden der „unabhängig“ von Ihnen beweißt, dass Ihre Aussagen stimmen.

Wenn es zum Beispiel gerade um die richtige Höhe der Versicherungssumme bei einer Privathaftpflichtversicherung geht, dann könnte folgender Zeuge ins Spiel kommen:

„Der Verbraucherschutz empfiehlt, dass die Absicherungshöhe bei einer Privathaftpflichtversicherung bei 10 Mio. € liegt.“

Der Zeuge „Verbraucherschutz“ ist unabhängig von Ihnen und Ihrem Institut.

„In der neuesten Auswertung von Stiftung Finanztest wurde die Berufsunfähigkeitsversicherung der Best-Insurance mit der Bestnote ausgezeichnet. Diese Versicherung bietet Ihnen….“

„Das die Rente aus der Gesetzlichen Rentenversicherung nicht ausreicht, bestätigt sogar die Deutsche Rentenversicherung direkt auf Ihrem Rentenbescheid.“

So ein Zeuge untermauert Ihre Empfehlung. In der Beratung fehlt jedoch meistens der „unabhängige Zeuge“ für eine Empfehlung zur richtigen BU-Höhe oder der richtigen Höhe der Altersvorsorge.

Die institutsinternen Berechnungsprogramme können nicht als unabhängig eingestuft werden, da diese ja direkt von Ihrem Institut oder Partnergesellschaften kommen.

Abhilfe bietet die „Basis-Finanzanalyse für Privathaushalte nach DIN 77230“. In dieser Normierung werden konkrete Höhen für die Absicherung und den Versorgungsbedarf aufgezeigt. Uns geht es dabei nicht um die Normierung und ob diese nun richtig und sinnvoll ist, sondern darum, dass über die Normierung ein unabhängiger Zeuge aufgebaut wird.

2. Was ist die „Basis-Finanzanalyse für Privathaushalte nach DIN 77230“ genau?

Die DIN-Analyse 77230 ist eine transparente und standardisierte Informationserhebungsmethode, welche die beim Kunden erhobenen IST-Werte mit den SOLL-Werten aus der Normierung abgleicht.

Sie unterteilt den Privathaushalt in 42 Finanzthemen, in welchen Handlungsbedarf bestehen könnte und bietet die Grundlage für eine spätere Beratung.

Im ersten Schritt werden die Daten des Kunden aufgenommen. Die Aufnahme umfasst:

- die persönlichen Daten,

- die Einnahmen- und Ausgaben, inkl. Sparpläne,

- das Vermögen (inkl. aller Vermögenswerte) und die Schulden,

- die Haftungsrisiken (Private, berufliche, Tierhalter, Vereinstätigkeit, Übungsleiter,…)

- Versorgungsleistungen bei Krankheit, Erwerbsunfähigkeit, Berufsunfähigkeit, Tod

- Altersvorsorge

Diese Daten bilden dann die persönlichen und finanziellen IST-Daten Ihres Kunden.

Im folgenden Schritt prüfen Sie gemeinsam die Relevanz der 42 möglichen Finanzthemen für den Kunden.

Viele von den möglichen Finanzthemen fallen dann vielleicht schon raus. Besitzt der Kunde keinen Hund, dann fällt das Beratungsfeld Tierhalterhaftpflicht raus, verbleiben noch 41 Finanzthemen.

Der nächste Schritt besteht darin, dass die verbleibenden Finanzthemen beim Kunden priorisiert werden. Bei einem 16-jährigen Berufsanfänger ist die Berufsunfähigkeit wichtiger, da diese sofort eintreten kann. Die drohende Altersarmut kommt erst in 51 Jahren, daher steht diese weiterhinten auf der Prioritätenliste.

Die DIN 77230 hält nun drei Stufen der in der Ergebnisdarstellung bereit, in welcher die Finanzthemen einsortiert werden. Diese drei Stufen lauten:

Stufe 1 = Existenz sichern (Grundschutz)

Stufe 2 = Lebensstandard sichern

Stufe 3 = Lebensstandard verbessern

Für jede Stufe gibt es eine Absicherungsempfehlung und somit eine Argumentationshilfe bei der Beratung.

2.1. Beispiel Berufsunfähigkeit

Erklärt und sensibilisiert haben Sie Ihren Kunden über eine unserer Visualisierungen zur Berufsunfähigkeitsversicherung aus der Akademie oder unserem Buch.

Die DIN empfiehlt in Stufe 1 Existenz sichern, dass der Mindestbedarf abgesichert wird. Dieser wird berechnet anhand des Mindestlohns von derzeit ca. 10 € pro Stunde. Bei monatlichen 168 Arbeitsstunden (21 Arbeitstage x 8 Arbeitsstunden je Tag) ergibt dies einen Mindestlohn von 1.680 €. Hiervon werden noch pauschal 25% an Steuern und Sozialabgaben abgezogen. Daraus resultieren dann ca. 1.260 € Nettomindesteinkommen als Empfehlung für eine Berufsunfähigkeitsabsicherung in Stufe 1.

Stufe 1 soll natürlich erstmal nur die Existenz sichern und von staatlichen Leistungen unabhängig machen.

In Stufe 2 soll der Lebensstandard gesichert werden. Die DIN empfiehlt in Stufe 2 die Absicherung von 80% vom Nettoeinkommen.

In Stufe 3 gibt es keine Empfehlung zur Berufsunfähigkeitsversicherung, da im Fall einer Berufsunfähigkeit der Lebensstandard nicht besser sein soll als wenn Ihr Kunde arbeitet.

Sie haben in Ihrer Beratung nun einen guten Anhaltspunkt für Ihre Antwort auf die Frage „Wie viel Berufsunfähigkeitsrente soll ich absichern?“ und können zusätzlich einen unabhängigen Zeugen aufrufen, mit welchem Sie Ihren Kunden noch besser von dieser wichtigen Absicherung überzeugen können.

2.2. Beispiel Altersvorsorge

Auch in diesem Bereich konnten Sie Ihren Kunden schon über eine unserer Visualisierungen zur Altersvorsorge auf das Finanzthema vorbereiten.

In der Datenaufnahme haben Sie die Werte der Gesetzlichen Rente und der betrieblichen Altersvorsorge des Kunden bereits aufgenommen.

Sie wissen nun, wie viel Brutto und wie viel Nettorente Ihr Kunde monatlich schon aufgebaut hat bzw. ihm im Ruhestand zur Verfügung stehen wird.

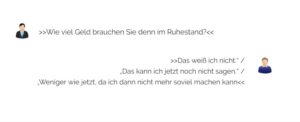

Nun kommt eine beliebte Frage von uns Beratern: „Wie viel Geld brauchen Sie denn im Ruhestand?“

Die Antwort des Kunden kommt in der Regel prompt: „Das weiß ich nicht.“ / „Das kann ich jetzt noch nicht sagen.“ / „Weniger wie jetzt, da ich dann nicht mehr soviel machen kann“.

Auf dieser Basis ist eine Empfehlung schwer möglich.

Die DIN 77230 empfiehlt als Mindestbedarf in Stufe 1 eine Nettorente von 1.260 € nach dem gleichen Berechnungsschema wie bei der Berufsunfähigkeitsversicherung.

In Stufe 2, Lebensstandard halten, sind es 80% vom jetzigen Nettoeinkommen als Nettorente.

Statt dem Satz: „Ich empfehle Ihnen folgende Rentenhöhe…“, können Sie nun sagen: „Die DIN 77230, als unabhängige Norm, empfiehlt in Ihrem Fall eine Rentenhöhe von XXX €, dies deckt sich auch mit meiner Empfehlung. Sollen wir das als Rentenhöhe anstreben?“

Statt der DIN 77230 können natürlich auch andere Zeugen in den Zeugenstand gerufen werden, wie zum Beispiel die Stiftung Warentest, der Verbraucherschutz, das Institut für Altersvorsorge oder unabhängige Experten usw.

3. Fazit

Bereits in der Bedarfsanalyse erfragen Sie die Ziele und Wünsche Ihres Kunden, lassen ihn bereits gedanklich in seine neue Immobilie einziehen oder den Urlaub auf den Maledieven machen.

Zusätzlich wecken Sie Bedürfnisse, die ihrem Kunden nicht direkt in den Sinn kommen oder die „nicht zu den schönen Dingen des Lebens“ gehören, aber dennoch sehr wichtig sind.

In der IST-Analyse nehmen Sie die Daten des Kunden auf und gleichen diese dann mit den Bedürfnissen ab, priorisieren und ordnen diese.

Dann geht es in die Lösungspräsentation und darum, evtl. Lücken zu schließen. In der Argumentation helfen unabhängige Zeugen, die Ihre Empfehlung bestätigen und untermauern.

Es sind dann nicht nur Sie, der etwas empfiehlt, sondern auch der Verbraucherschutz oder die DIN 77230.

Legen Sie sich vor Ihrer Beratung diese Zeugen zurecht und rufen Sie diese im richtigen Moment in den Zeugenstand.

Mit diesem Vorgehen wird der Erfolg wahrscheinlicher.

Verkaufen Sie´s gut!